刚果(金)锡矿停运,加剧供需矛盾

长期逻辑:锡矿具备稀缺性、品位下行、资本支出不足。干扰项较多,无法保证正常生产。近年来,缅甸、印尼、刚果(金)等地扰动不断,锡矿供应连续两年下滑。

供应方面:2025年全球锡市场仍受到资源端的约束,一季度刚果(金)Bisie矿山停止营运对市场影响显著。锡精矿在连续经历两年减产之后,2025年供应前景不明。Bisie矿山每月将影响1700金属吨的锡锭供应。停产引发的缺口将加剧锡精矿的供需矛盾。Bisie矿山若长期不能复产,影响等级不亚于2023年缅甸禁矿。

更多资料,添加微信

复制微信号

需求方面:半导体、光伏与新能源车持续贡献新增需求,AI高速发展与国内数字经济蓬勃发展的助推,精锡消费延续增长。不过,2025年受全球贸易摩擦升级影响,消费增速恐将放缓,预估增速小幅下调至2.4%。

若Bisie矿山二季度复产,2025年下半年缅甸复产后锡矿紧张局面将得到缓解,锡价重心将重新回到23万-27万元/吨区间。

若Bisie矿山年内无法复产,锡价底部重心将抬升,预计价格运行区间27万-32万元/吨。

1. 2025年一季度锡市回顾

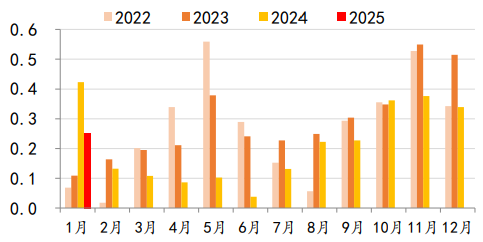

2025年1-2月我国精炼锡的产量2.97万吨,同比增长10%。受锡矿及废料供应逐渐紧缩和春节假期影响,2月国内锡锭出现季节性回落。分地区来看:

① 云南产区:作为全国锡冶炼核心区域,云南地区产能利用率受制于原料端不足的压力:缅甸矿进口量不断走低。精矿加工费持续下探至历史低位,导致冶炼厂整体生产积极性较低。

② 江西产区:废料回收体系季节性停滞影响,原料缺口扩大。

③ 内蒙古地区:维持稳定开工,自有矿山保障的独特优势。

④ 安徽及周边地区:因进口矿到港延迟及废料分选成本上升,产能利用率骤降。

消费方面,受益于中国DeepSeek等AI模型的出现,锡消费延续了良好的表现。2月26日缅甸佤邦筹备复产消息公布后,锡价承压回落。3月13日,Bisie矿山运营商Alphamin Resources宣布,已暂时停止刚果(金)民主共和国(DRC)东部矿山的运营。Bisie矿是全球第三大锡矿(年产能为2万吨),2024年锡精矿产量达1.73万吨金属量,占全球锡矿供应量的约6%,锡价大幅走高。

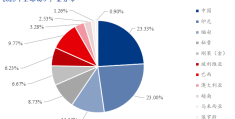

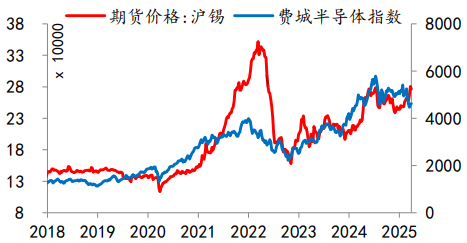

图 1.1:沪锡期货结算价和费城半导体指数

资料来源:wind、一德期货

2. 全球锡矿供应:资源稀缺,地缘影响供应前景

2.1 全球锡矿储备稀缺,开采成本上移

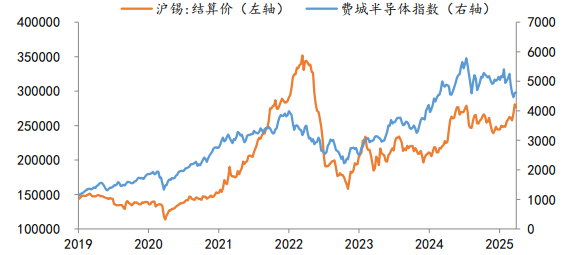

近些年全球锡矿资源储量呈现逐年递减趋势。锡地壳含量较低,资源稀缺性日益显现。传统主产区资源品质呈现不同程度下降,开采成本中枢逐步上移。矿山供给呈现不断下滑的趋势,锡矿供给较为刚性。

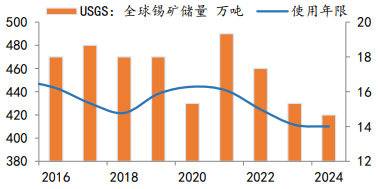

据美国地质调查局统计,2024年全球锡矿储量约为420万吨,同比下降2.33%。可供开采使用年限仅为14年,为有色金属年限较低的品种之一。中国、缅甸分别以100万吨和70万吨储量占全球比重的23.8%、16.7%。澳大利亚、俄罗斯、巴西、玻利维亚等紧随其后。

图 2.1:全球锡矿资源储量(单位:万吨)

资料来源:USGS、一德期货

图 2.2:2024年锡矿储备资源分布情况

资料来源:USGS、一德期货

全球锡矿可以划分为3个主要锡矿成矿带:环太平洋巨型锡矿成矿带、欧亚大陆陆内锡成矿带和中南部非洲锡成矿带。其中环太平洋巨型锡成矿带锡矿储量超过世界总储量的80%,成矿时代以中、新生代为主。锡矿开发主要集中在中国和东南亚国家(包括印度尼西亚、马来西亚)、南美的玻利维亚和中南部非洲等少数国家。

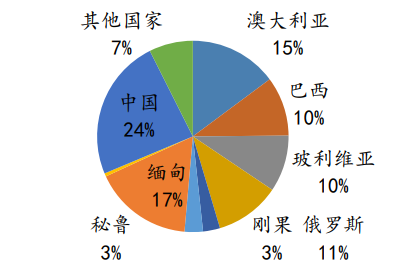

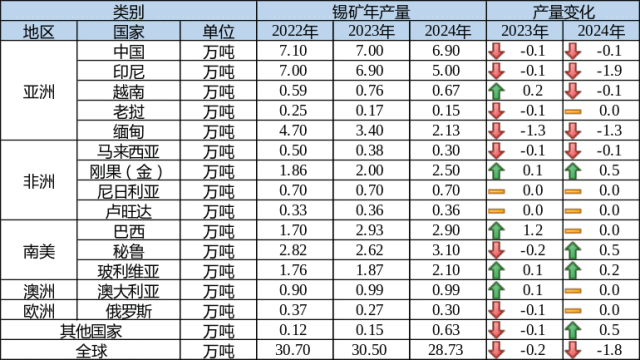

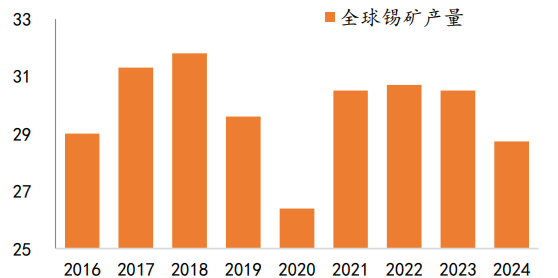

2.2 全球锡精矿供应连续两年减产

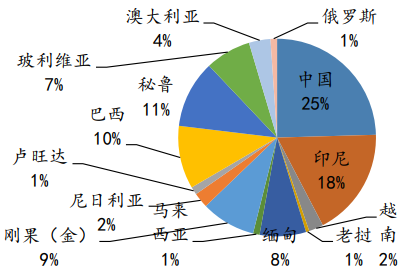

据统计,2024年全球锡矿产量28.7万吨,较上年(2023年)下降1.77万吨。目前,全球主要运行的锡矿包括中国的云锡锡矿、银漫矿业、秘鲁的圣拉斐尔(San Rafael)锡铜矿、刚果(金)Bisie锡矿、印尼的邦加(Bangka)锡矿、玻利维亚的瓦努尼(Huanuni)锡矿和科尔基里(Colquiri)锌锡矿、马来西亚的Rahman Hydraulic锡矿以及缅甸的佤邦锡矿。其中,中国、印尼、缅甸、刚果(金)、巴西、秘鲁、玻利维亚产量居前,合计产量占全球比重的86%。

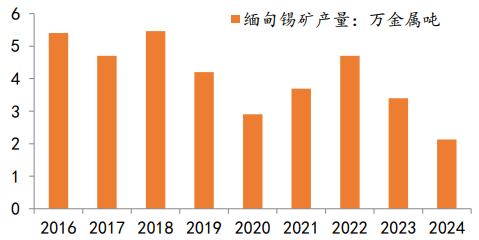

自2023年8月起,缅甸佤邦锡矿停止一切勘探、开采、加工等作业。禁矿前缅甸锡矿产量全球占比10%,是第三大锡矿开采国,佤邦地区产量占缅甸总产量的90%,缅甸矿进口金属吨占我国总进口的60%以上,禁矿对国内生产有较大扰动。2025年2月26日缅甸佤邦筹备复产。

表 2.1:全球主要生产国2022-2024年锡矿产量(单位:万吨)

资料来源:USGS、一德期货

图 2.3:全球锡矿产量(单位:万吨)

资料来源:USGS、ITA、一德期货

图 2.4:2024年锡矿主要生产国产量占比

资料来源:USGS、ITA、一德期货

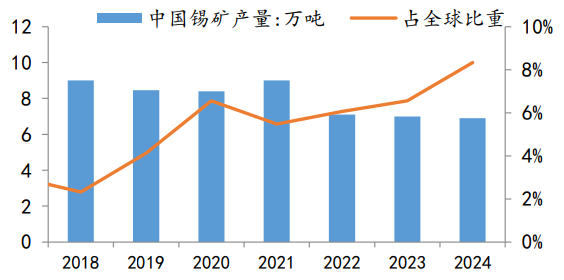

2.2.1 中国锡矿趋紧,对外依存度提高

中国作为全球最大的锡矿生产国,近几年锡矿供应增长缓慢,对外依存度不断提升。据USGS统计,2024年中国锡矿产量约6.9万金属吨,较2023年减少0.1万金属吨。

图 2.5:中国锡矿产量陷入瓶颈

资料来源:USGS、一德期货

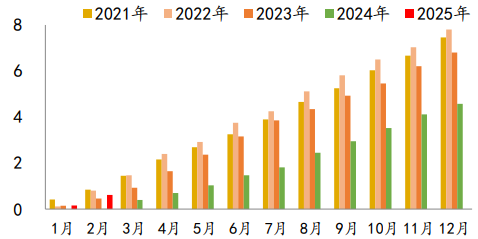

图 2.6:中国锡矿进口量累计值:万金属吨

资料来源:wind、一德期货

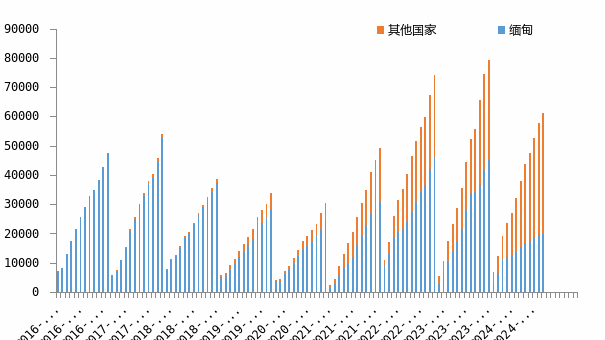

2024年中国进口锡矿15.9万实物吨,同比下滑36%。其中,缅甸出口到中国的锡矿约7.6万实物吨,同比减少10.4万实物吨,降幅达58%。从其他国家进口到中国的锡矿,2024年约8.2万实物吨,较上年(2023年)增加1.4万实物吨。数据对比显示,其他国家进口增加量不足以填补缅甸进口的缩减。

2.2.2 缅甸佤邦筹备复矿,影响2025年下半年供应

缅甸佤邦政府发布通知,从2023年8月起,缅甸佤邦锡矿将停止一切勘探、开采、加工等作业。缅甸佤邦中央经济委员会发布《关于锡精矿出口统一收取实物税的通知》,即自2024年2月7日起,全邦锡精矿出口暂停征收现金税,无论锡精矿品位高低,一律统一按30%税率收取实物税(即分矿),何时恢复征收现金税,待中央经计委另行通知。佤邦过去对锡矿品位在20度以内的矿石征收现金税,高于20度的收实物税。此次新规全部改为征收实物税,将导致品位在20度以内的矿实物同样被征收,直接导致市场供应量下降,矿山成本进一步上升,品位低于0.6的原矿几乎无利可图。

2025年2月26日,缅甸佤邦工业矿产管理局发文《办理开采、选厂、探矿许可证的流程》。目前处于筹备期间,筹备时长市场预计至少要3个月左右,且未来正式复产到出矿,所需时长预计为一个月左右,因此预计曼相矿区下半年才可能实现陆续出矿。考虑到实物税和品位等限制,年内新增锡矿供应预计0.8万金属吨左右。

图 2.7:缅甸锡矿进口量(万实物吨)

资料来源:USGS、一德期货

图 2.8:缅甸锡矿年度产量(万金属吨)

资料来源:wind、一德期货

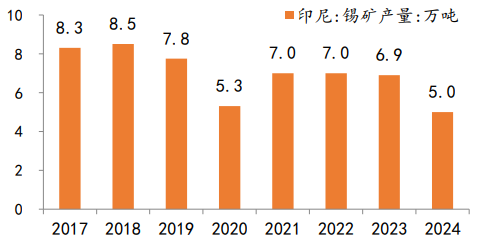

2.2.3 印尼锡矿开采难度上升,出口降低

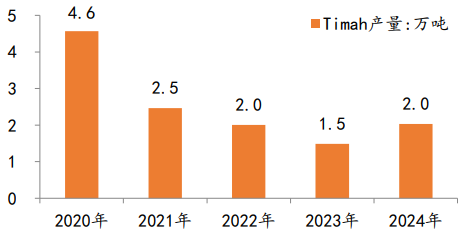

据USGS统计,2024年印尼锡矿产量5万吨,较2023年下降1.9万吨,降幅27.5%。常年开采导致印尼锡资源品位下降,且陆地锡矿资源逐步开采殆尽,锡矿转为海底开采,开采难度上升,锡矿产量受限。PT Timah是印尼主要的产锡企业,2023年Timah精锡产量为历史最低位,全年生产精锡1.50万吨,同比下降24%。2024年前三季度的锡矿累计产量为1.52万吨,预期全年产量接近2万吨。

图 2.9:印尼锡矿产量近几年持续缩减

资料来源:USGS、一德期货

图 2.10:PT Timah公司年度产量

资料来源:SMM、上市公司公告、一德期货

2.2.4 2025/2026年全球新增矿山投产项目

2025年锡矿新建投产项目主要包括:中国银漫、刚果(金)Mpama South进一步释放投产量、巴西Massangana、哈萨克斯坦Syrymbet项目。考虑到佤邦地区复产可能恢复8000吨增量,全球预估新增1.66万吨锡矿供应。

表 2.2:全球主要项目年度新增贡献(单位:万吨)

资料来源:公司公告、SMM、一德期货 备注(佤邦以开采核算,不考虑库存)

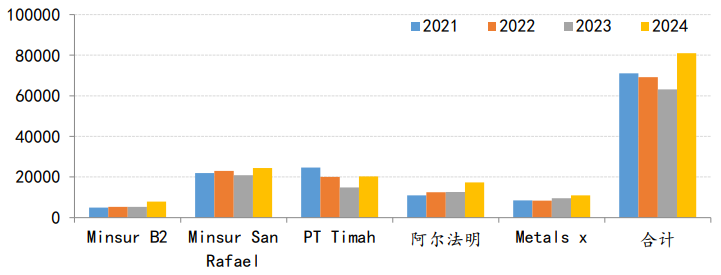

图 2.11:海外主要矿企产量统计(单位:吨)

资料来源:公司公告、SMM、一德期货

3. 全球精炼锡供应分析

3.1 全球精炼锡产量受困矿紧

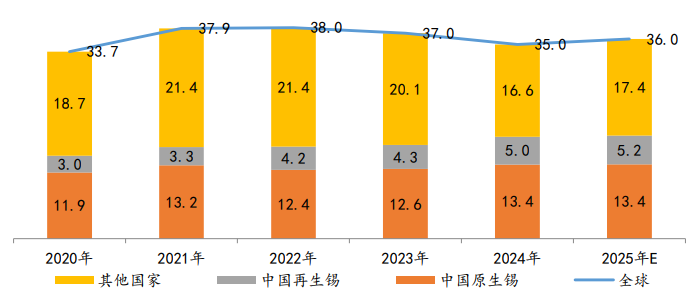

2024年全球精锡产量预计约35万吨,比2023年下降5.5%。其中,中国原生锡产量13.4万吨,再生锡产量5万吨,同比分别增长6.3%和16%。中国以外精锡产量下降较为严重,降幅17.4%。

图 3.1:全球和中国精锡产量(单位:万吨)

资料来源:ITA、SMM、一德期货

3.2 中国精炼锡出口逐年递增

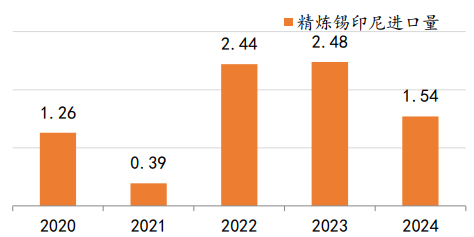

海关数据显示,2024年我国进口精炼锡2.55万吨,较上一年(2023年)减少0.94万吨。其中,印尼精炼锡累计进口量1.54万吨,较2023年同期减少0.93万吨。

图 3.2:中国精锡进口量(单位:万吨)

资料来源:wind、一德期货

图 3.3:印尼精锡进口量(单位:万吨)

资料来源:SMM、一德期货

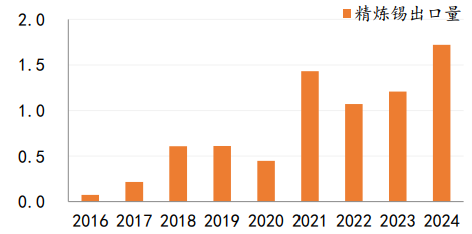

我国精炼锡出口呈逐年递增之势,2024年出口精锡1.72万吨,同比增加0.51万吨。印尼2024年精锡出口4.57万吨,同比减少2.23万吨。印尼出口受限是2024年精锡供应回落的主要原因。

图 3.4:中国精炼锡出口量(单位:万吨)

资料来源:wind、一德期货

图 3.5:印尼精锡出口量(单位:万吨)

资料来源:SMM、一德期货

4. 全球精锡需求分析

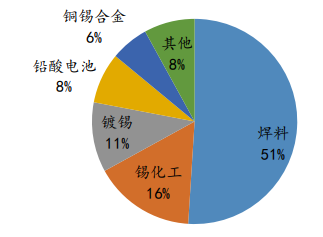

国际锡业协会(ITA)2023年数据,按用途分下游消费主要包括焊料、锡化工、马口铁(镀锡板)等。其中,焊料占比高达51%,然后是锡化工和马口铁,分别占比16%、11%,铅酸电池、锡合金占比8%、6%。焊锡料消费中,光伏焊料和汽车电子消费占比逐年提升。

4.1 半导体和智能设备需求

图 4.1:全球精锡消费结构(按用途分)

资料来源:ITA、一德期货

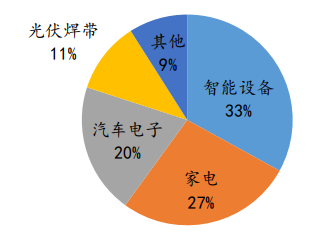

图 4.2:焊锡料消费占比

资料来源:ITA、一德期货

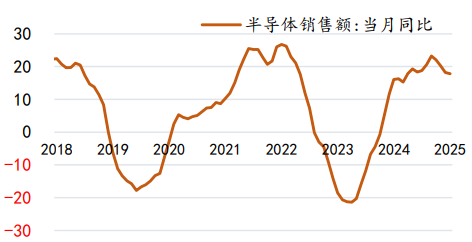

全球DeepSeek等AI技术发展不断深入和扩展,对于更加强大、高效且能源友好的计算资源的需求也将持续增长。锡作为“算力金属”之一,数字经济的底层原材料,预计伴随AI的爆发式发展,叠加我国对于电子产品等消费的鼓励政策推出,有望进一步带动相关产品耗锡需求增长并成为锡需求的新增长点,锡有望持续受益。

图 4.3:沪锡期货价格和费城半导体指数

资料来源:wind、一德期货

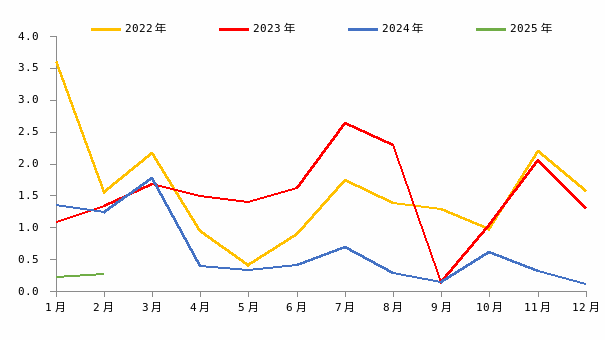

图 4.4:半导体销售额:当月同比(单位:%)

资料来源:wind、一德期货

4.2 光伏产业用锡需求

根据测算,2024年、2025年光伏焊带锡需求量为2.92万吨、3.14万吨,分别增长0.72万吨和0.22万吨。

表 4.1:全球光伏新增装机用锡量统计

资料来源:CPIA、中金、一德期货

4.3 汽车产业用锡需求

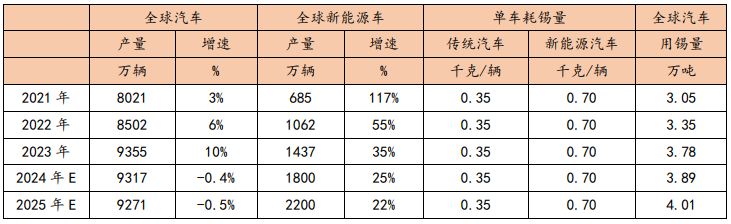

根据ITA数据,新能源车单车用锡量约为传统汽车的一倍。按照传统汽车单车用锡量0.35千克,新能源汽车单车用锡量0.7千克。锡主要用于新能源汽车电器元件中的PCB电路板制作,新能源汽车单车相较于传统汽车需求电子焊料更多。

2024年全球汽车产量与2023年基本持平,经测算,2024年全球汽车电子锡焊料需求预计3.89万吨;2025年汽车电子锡焊料需求有望达到4.01万吨,增速3.1%。

表 4.2:全球汽车生产用锡量统计

资料来源:wind、一德期货

5. 全球供需平衡及结论

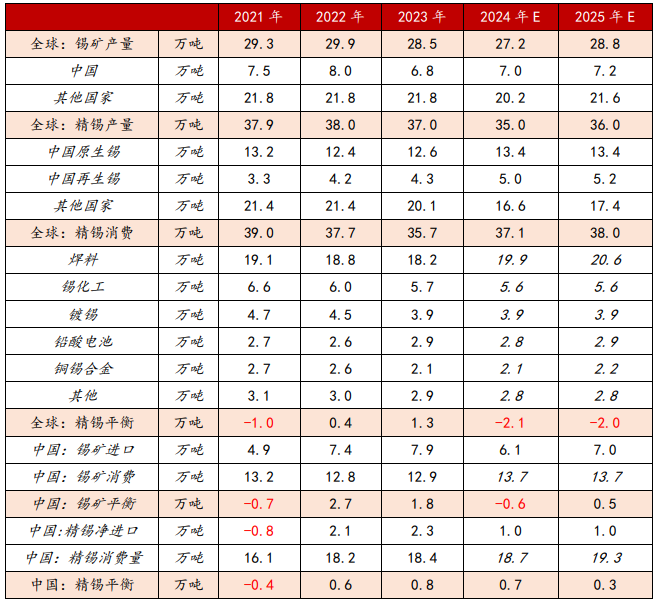

表 5.1:全球锡供需平衡表

资料来源:ITA、SMM、CPIA、一德期货

长期逻辑:锡矿具备稀缺性、品位下行、资本支出不足。干扰项较多,无法保证正常生产。近年来,缅甸、印尼、刚果(金)等地扰动不断,锡矿供应连续两年下滑。

供应方面:2025年全球锡市场仍受到资源端的约束,一季度刚果(金)Bisie矿山停止营运对市场影响显著。锡精矿在连续经历两年减产之后,2025年供应前景不明。Bisie矿山每月将影响1700金属吨的锡锭供应。停产引发的缺口将加剧锡精矿的供需矛盾。Bisie矿山若长期不能复产,影响等级不亚于2023年缅甸禁矿。

需求方面:半导体、光伏与新能源车持续贡献新增需求,AI高速发展与国内数字经济蓬勃发展的助推,精锡消费延续增长。不过,2025年受全球贸易摩擦升级影响,消费增速恐将放缓,预估增速小幅下调至2.4%。

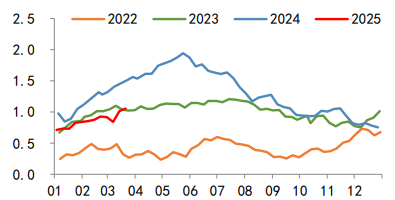

图 5.1:中国社会库存(单位:万吨)

资料来源:SMM、一德期货

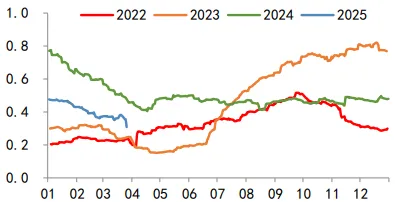

图 5.2:LME库存季节性(单位:万吨)

资料来源:wind、一德期货

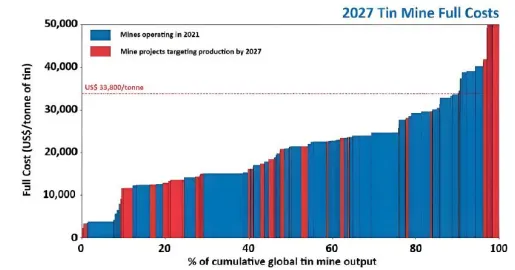

成本方面,国际锡业协会(ITA)数据,2022年全球锡矿完全成本90%/75%/50%分位线为2.56/2.26/1.56万美元/吨,相较2020年分别提升了8.9%/14.4%/8.5%。预计到2027年全球锡矿完全成本90%分位线将上升至3.38万美元/吨,较2022年提高32%,成本中枢持续上行。

图 5.3:锡精矿完成成本分布

资料来源:ITA、Alphamin Resources、一德期货

若Bisie矿山二季度复产,下半年缅甸复产后锡矿紧张局面将得到缓解,锡价重心将重新回到23万-27万元/吨区间。

若Bisie矿山年内无法复产,锡价底部重心将抬升,预计价格运行区间27万-32万元/吨。

风险点:

佤邦复产不及预计加深供需矛盾;

刚果(金)Bisie矿山复产的不确定性。